12月5日至6日召开的OPEC及非OPEC产油国部长级监督委员会(JMMC)会议已落幕。

新的减产协议下,阿联酋再减产6万桶/天至301.2万桶/天,伊拉克再减产5万桶/天至446.2万桶/天,尼日利亚再减产2.1万桶/天至175.3万桶/天,科威特再减产5.5万桶/天至266.9万桶/天,阿曼再减产0.9万桶/天至96.1万桶/天,安哥拉无需新增减产。俄罗斯将承担50万桶/日减产配额中的7万桶/日,排除凝析油,俄罗斯的新产量上限将为1039.8万桶/日。沙特承担额外减产配额中的16.7万桶/日并继续自愿减产40万桶/日,减产后的配额将为970万桶/日。按可持续性衡量,沙特的产量将是该国2014年以来最低水平。在减产执行率改善以后,OPEC+的有效减产规模将为210万桶/日。

另外,明年3月6日和6月10日分别将再次举行欧佩克与非欧佩克产油国部长级监督委员会(JMMC)会议。

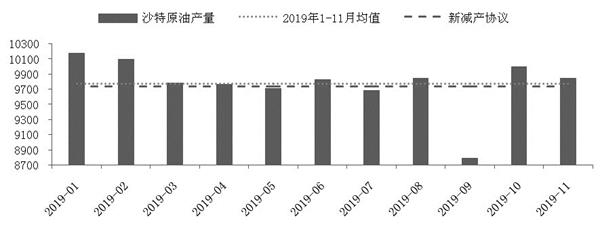

沙特未牺牲市场份额

此次新减产协议中,沙特除了承担50万桶/天中的16.7万桶/天,另外再延续40万桶/天的自愿减产,沙特能源部长阿齐兹表示将降到970万桶/天。旧减产协议要求沙特产量限额为1031.1万桶/天,而2019年1—11月沙特平均产量为977.8万桶/天,其中,从今年3月开始,沙特原油产量始终保持在1000万桶/天以下,根据新减产协议减产配额计算,沙特最新原油产量限额为974.4万桶/天,处于今年原油产量均值附近,因此,即使沙特减产执行率为100%,沙特产量较前期也没有太大变动,沙特仍然维持之前的市场份额,只是将现有的超额减产落实到新减产协议的纸面上。

沙特阿美上市交易,沙特抬升油价意图明显。在OPEC+大会结束后,沙特能源部长阿齐兹公开唱多沙特阿美,称确信几个月后沙特阿美市值将超过2万亿美元。沙特阿美最终IPO定价为32里亚尔/股,估值约为1.7万亿美元,远低于沙特王储穆罕默德最初提出的2万亿美元的目标,海外投资者更是对沙特阿美IPO的反应较为冷淡。目前,沙特阿美已上市交易,沙特抬升油价从而提升阿美市值的意愿较为强烈,此次通过再减产40万桶/天和深化减产以求达到油价上行效果,油价受OPEC+深化减产支撑,沙特阿美则在上市第二日市值超2万亿美元。

图为新减产协议对沙特影响不大

沙特阿拉伯公布2020年财政预算案,支出预计为1.02万亿里亚尔(约合2720亿美元);财政收入预计为8330亿里亚尔(约合2221亿美元);财政赤字预计为1870亿里亚尔(约合499亿美元,连续第七年赤字);石油收入预计为5130亿里亚尔(约合1370亿美元,比今年下降近15%);经济增长预计为2.3%。根据彭博计算,沙特最新预算案的设计是基于明年布油均价为65美元/桶,而沙特2019年的公共财政案的设计还是基于80美元/桶,相较去年,沙特今年预算案的设计显得尤为谨慎。但如果沙特想要平衡2020年的预算,石油价格则需维持在89美元/桶的水平。结合沙特阿美IPO、沙特财政预算推导油价悲观的情况来看,油市不太乐观,因此深化减产力度、督促减产未达标国家提高减产执行率成为沙特当务之急。

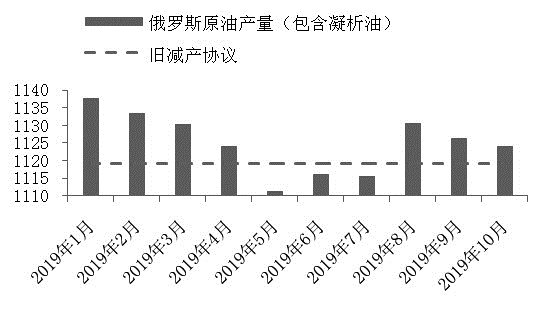

新协议下俄罗斯亦未让步

俄罗斯前期减产执行经常未达标。按照旧减产协议,俄罗斯原油产量(包含凝析油)不能超过1119.1万桶/天,2019年俄罗斯仅5—7月减产达标,其余月份减产执行率均不及100%,平均产量为1124.9万桶/天。最新减产协议中,要求俄罗斯承担50万桶/天的中7万桶/天,剔除凝析油后,俄罗斯原油产量上限为1039.8万桶/天。

按先前俄罗斯包含凝析油的统计数据计算,我们测算,若凝析油占原油产量7%,则俄罗斯剔除凝析油后,2019年1—10月平均产量为1046.1万桶/天,深化减产7万桶/天可达到1039.8万桶/天的目标;若凝析油占原油产量8%,则俄罗斯剔除凝析油后2019年1—10月平均产量为1034.9万桶/天,俄罗斯无需深化减产原油即可实现新协议中的产量目标;若凝析油占原油产量7.5%,则俄罗斯剔除凝析油后2019年1—10月平均产量为1040.5万桶/天,与新协议中俄罗斯产量上限1039.8万桶/天接近。因此,我们认为新减产协议对俄罗斯之前的原油产量并无太大影响,俄罗斯还是可以维持先前原油产量和市场份额。

图为旧减产协议俄罗斯未达标(单位:万桶/天)

前期减产未达标国家被施压

伊拉克为OPEC成员国中第二大原油生产国,但今年无任何月份完成减产目标。2019年1月至11月中,伊拉克3月原油产量最低,为452万桶/天,仍高于旧减产协议规定的产量上限451.2万桶/天,平均产量468.8万桶/天,高于旧减产协议17.6万桶/天。此次新减产协议要求伊拉克再深化减产5万桶/天,如果伊拉克遵守新减产协议,那么未来伊拉克方面相对目前至少可以削减22.6万桶/天的原油产量;但根据前期的减产协议执行情况来看,后续伊拉克能否完成减产目标仍存在较大的怀疑。

与伊拉克一样,尼日利亚也是完全未遵守减产协议的国家之一。根据旧减产协议,尼日利亚需要将原油产量降至168.5万桶/天,此次新减产协议要求尼日利亚再次深化减产2.1万桶/天。之前减产从未达标,再次深化减产,尼日利亚能否实现减产目标也值得怀疑。

近来阿联酋减产执行率不足100%。2019年1—11月,阿联酋原油平均产量为307.6万桶/天,与旧减产协议307.2万桶/天相差不大,主要是由于阿联酋从7—10月原油产量逐步增加,且超出了旧减产协议的上限。另外,之前集团(ICE)宣布,阿布扎比国家石油公司(ADNOC)以及世界上最大的9家能源企业与ICE合作成立阿布扎比原油期货交易所(ICEFuturesAbuDhabi),并将在这家新交易所推出世界上首批Murban原油期货合约,ICEMurbanFutures将以FOB方式在阿联酋富查伊拉进行实物交割。且Murban原油是ADNOC生产的轻质低硫原油,ADNOC每天生产约300万桶石油,其中每天约有170万桶是Murban原油。此次新减产协议要求阿联酋再次深化减产6万桶/天,如果是今年上半年,则相对伊拉克和尼日利亚而言,阿联酋认真完成减产协议的可能相对较大,但结合之前ADNOC执行官表示希望提供Murban期货来替代布伦特原油期货,虽后来撤销相关评论,不难看出阿联酋也希望提高Murban国际定价权的地位,因而阿联酋大幅降低原油产量的可能性有所削弱。

厄瓜多尔减产未达标,且将于明年1月正式退出OPEC。根据旧减产协议,厄瓜多尔原油产量上限为50.8万桶/天,大多数月份没有100%遵守减产协议。10月由于厄瓜多尔取消国内燃油补贴而引发民众抗议,影响油田原油产量和输油管道的运营,最终厄瓜多尔总统莫雷诺废除终止燃油补贴的法令。另外,厄瓜多尔将于明年1月退出OPEC,因此,厄瓜多尔原油产量将不再受50.8万桶/天的限制以及OPEC成员国的施压,预计将保持在53万桶/天以上。

原油基本面变动不大

欧美制造业PMI小幅回落,仍处于荣枯线下方。12月,欧元区制造业PMI为45.9,环比下降1,其中,德国制造业制造业PMI为43.4,环比下降0.7,法国制造业PMI为50.3,环比下降1.4,欧洲制造业继连续两月回升后小幅回落。12月,美国Markit制造业PMI为52.5,环比下降0.1,继连续三个月回升后小幅回落。

美国原油产量居高不下,炼油厂秋季检修期结束。截至12月6日当周,美国原油产量1280万桶/天,环比下降10万桶/天,同比增加9.4%;美国炼油厂产能利用率90.6%,环比下降1.3个百分点,同比下降4.5个百分点。美国炼油厂传统秋季检修结束,产能利用率虽也恢复至90%以上,但从产能利用率低于去年同期及五年均值来看,美国原油需求不容乐观。

小结

整体来看,美国供给保持高位,此次OPEC+加大减产力度,更多是为了应对明年原油需求下滑的担忧。从目前的减产执行率来看,沙特的大幅自愿减产对现有产量并没有太大影响,俄罗斯剔除凝析油后减产7万桶/天也并未影响其现有产量,未来能否有效执行这一协议仍然落在伊拉克、尼日利亚、阿联酋等国,从现有的执行情况来看,100%的减产值得怀疑。如果OPEC遵守100%遵守新减产协议,预计较目前来看至少可以再减少46.5万桶/天的产量。

另外,从OPEC+在明年3月和6月都将召开会议来看,一方面是希望适时督促产油国提高执行率,另一方面也是针对明年油价走势和美国页岩油扩张侵吞OPEC+份额可以做出相应的调整。

短期来看,虽然OPEC+深化减产并没有对油价产生趋势性上涨,但更多的是对油价形成支撑;中长期来看,在OPEC+未做出实质减产的情况下,市场将仍然对OPEC+收紧供给端从而影响原油价格持保留意见,具体仍然看明年一季度OPEC+减产执行情况。

扫一扫进入报价小程序

扫一扫进入报价小程序